Bourse : investir dans une formation de trading

La bourse, c’est l’achat ou la vente de titre d’une entreprise étant sur le marché. Ces titres font de vous un actionnaire et vous donnent des droits comme le vote ou la perception de dividendes.

Avant d’investir votre argent sur le marché boursier, il faudra prendre le temps de vous former, pour connaitre les risques, les tenants et aboutissants.

Une formation trading : pour maximiser vos chances

Il y a diverses façon de pratiquer cette discipline complexe qu’est le trading. Certains vont boursicoter tandis que d’autres vont prendre de plus gros risques pour tenter de remporter de plus gros gains. Généralement, cela se finit par des pertes parce que les bonnes méthodes ne sont pas appliquées.

|

0% de commission sur toutes les actions

|

Voir l'offre Fiche eToro |

Personne ne peut prédire avec certitude l’augmentation ou la baisse d’une action. Cependant, il existe des outils et des formations pour vous aider à comprendre les rouages des marchés, et ainsi avoir de plus grande probabilité de faire le bon placement ou la bonne vente.

Alti trading : une formation complète et certifiée :

Nous avons fait le choix de vous présenter cet institut de formation, pour les retours d’expérience excellents qu’ils ont reçus.

Alti trading en quelques chiffres :

- 92% des apprenants accomplissent intégralement leur formation

- 93,6% des apprenants affirment que la pédagogie proposée est adaptée

- 95,6% des apprenants sont autonomes pour investir à l’issue de leur formation

- 98,9% des apprenants recommandent les formations ALTI TRADING

Ces statistiques sont fondées sur l’année 2022

|

Voir l'offre |

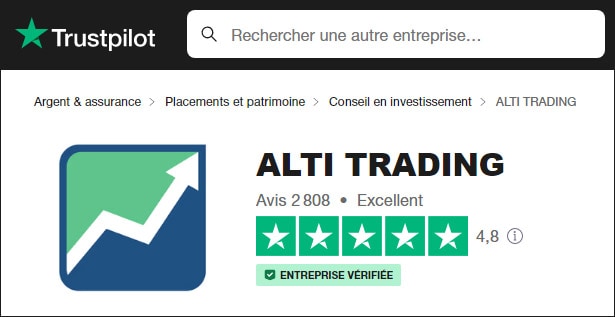

Les avis clients sur Trustpilot :

Pas de surprises, Alti trading obtient une note presque maximale, sur plus de 2800 avis. Ce qui prouve encore une fois l’efficacité de leurs formations.

Alti trading est un formateur agréé et certifié

Alti trading est un organisme de formation certifié par l’état en France sous le numéro 52490357349 et certifiés Qualiopi, gage de la qualité et du professionnalisme

Bien que l’entreprise soit certifié Qualiopi vous ne pourez pas utiliser votre compte CPF pour vous payer cette formation

Cependant, ils existent d’autres modes de financement comme :

- OPCO : Pour les CDD, CDI et fonctionnaires

- FNE-Formation : Pour les CDD et CDI

- FAF : Pour les indépendant en fonction du domaine d’activité

- Pôle emploi : pour ceux qui sont en recherche d’emploi

- ON CAMPUS : 20% de réduction pour étudiants et alternants

Sur l’ensemble de ces dispositifs d’aide à la formation, nombreux d’entre eux pourraient vous octroyer un financement total de la formation.

|

Voir l'offre |

Pourquoi ne pas hésiter une seconde ?

La qualité de cette formation est telle, que la société Alti trading n’a pas hésité à proposer une formule « 14 jours, satisfait ou remboursé » sur l’ensemble de ses formations. Ainsi, vous pourrez vite voir si vous n’y comprenez rien et demander le remboursement, ou alors, adorez cela, et deviendrez rapidement un trader émérite.

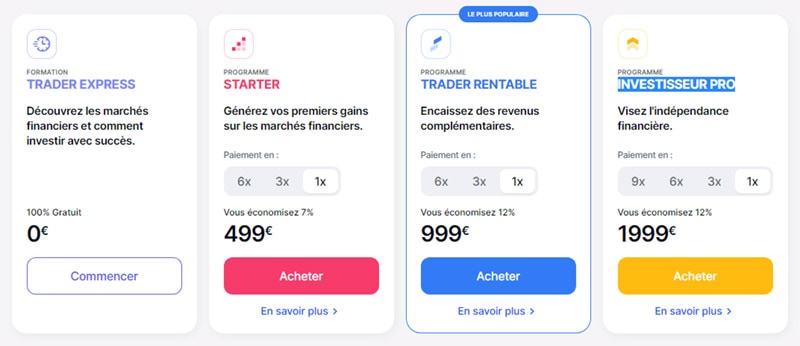

Quelle formation choisir ?

Vous pouvez commencer en utilisant la formation gratuite de base, afin de voir si le format vous convient ou non. Cependant, cette formation est très limitée.

Nous vous conseillons de prendre la formation INVESTISSEUR PRO qui est selon nous le meilleur moyen de réussir dans la bourse.

Cette formule inclus 12 Coachings individuels qui selon nous feront la différence !

|

Voir l'offre |

Alors oui, la formule est un peu chère, mais le retour sur investissement sera certainement au rendez-vous si vous faites correctement les choses. De plus, si vous pouvez avoir un financement intégral d’une manière ou d’une autre, prenez la formation la plus chère.

Vous aurez aussi accès à vie au contenu du pack que vous aurez acheté !

Enfin, vous aurez aussi la possibilité de payer plusieurs mensualités les formations. Cependant, payer en une fois vous accordera une économie de 12%.

Pas convaincu ? regardez cette vidéo !

|

Voir l'offre |

Qu’est-ce que la bourse ?

La bourse est un terme générique qui désigne un marché financier où se rencontrent, d’une part, les entreprises ou les organismes publics qui cherchent des financements (appelés agents économiques, demandeurs ou emprunteurs de capitaux) et, d’autre part, les investisseurs qui cherchent à placer leur argent (appelés agents économiques apporteurs de capitaux).

La bourse est donc un lieu de financement qui permet aux entreprises de lever de l’argent auprès d’investisseurs pour financer leur croissance et développement en échange d’une petite part de l’entreprise.

Un actionnaire qui possèderait plus de la moitié des titres d’une entreprise aurait son contrôle total.

Pour les épargnants, la bourse est un lieu de placement au même, titre que l’assurance-vie ou l’immobilier. L’épargne des investisseurs institutionnels ou individuels est investi en valeur mobilière en actions, obligations ou produits dérivés. Sur le marché boursier, on distingue deux types de marché :

- Le marché primaire : les entreprises qui font leur entrée en bourse ou qui créent de nouveaux titres sur le marché

- Le marché secondaire : les titres s’échangent entre acheteurs et vendeurs

Le marché primaire correspond au « marché du neuf » où les titres sont pour la première fois émis tandis que le marché secondaire correspond au « marché de l’occasion » où les titres sont négociés par les actionnaires.

|

0% de commission sur toutes les actions

|

Voir l'offre Fiche eToro |

Le marché primaire :

En général, seuls les investisseurs institutionnels ont accès au marché primaire : banques, sociétés d’assurance, d’investissement, caisses de retraite. Ces organismes collectent l’épargne des particuliers pour le placer sur les marchés financiers : actions ou obligations (titres d’emprunts). Les épargnants n’ont pas accès au marché primaire.

C’est sur le marché primaire que les sociétés en quête de capitaux pour se développer rencontrent les détenteurs de capitaux. Une société qui émet des actions n’est pas forcément cotée en bourse. Seules les sociétés importantes ont leurs actions cotées en bourse. En résumé, le rôle du marché primaire est de :

- Permettre aux entreprises d’obtenir des capitaux par l’émission d’actions ou d’obligations

- Permettre à l’État et les collectivités locales de combler leurs déficits budgétaires par l’émission d’obligations

- Permettre aux intermédiaires financiers d’obtenir des ressources par l’émission d’actions, obligations ou titres hybrides (mélange des deux)

L’émission d’actions permet à l’entreprise de recevoir des capitaux qui financeront son expansion ou ses investissements. Le prix de ses titres nouveaux est appelé prix d’émission.

Le marché secondaire :

Le marché secondaire correspond au titre déjà créé. Ces titres s’échangent chaque jour en fonction de l’offre et de la demande. Lorsqu’un particulier achète une action sur le marché secondaire, l’argent de la transaction ne va pas directement à l’entreprise, mais au vendeur du titre.

Les épargnants n’ont accès qu’au marché secondaire et doivent recourir à des intermédiaires (banques ou sociétés de gestion) pour participer à la bourse. Plusieurs types de produits peuvent être échangés comme les actions, les obligations, les produits monétaires (OPCVM, FCP, SICAV) ou les produits dérivés (actif sous-jacent).

Le rôle du marché secondaire est de :

- Fixer un prix : chaque transaction est réalisée selon le prix appelé « cours de bourse » résultant de la confrontation entre les ordres d’achat et de vente

- Assurer la liquidité du marché : fluidité des échanges avec la capacité d’acheter ou vendre rapidement sur le marché avec une faible variation du prix

- Restructurer le capital des entreprises cotées : prendre le contrôle d’une société à laide du ramassage boursier, une OPA ou une OPE

Le marché primaire et secondaire sont liés. Si le marché secondaire n’existait pas, il n’y aurait pas de marché primaire car la revente serait impossible.

Les différents types de marché secondaire

Les épargnants peuvent également accéder aux produits suivants :

- Les marchés au comptant : transactions quasi instantanées entre acheteurs et vendeurs

- Les marchés à terme : transactions conclues de manière ferme à une date convenue à l’avance et postérieur à la date d’engagement

- Les marchés organisés (ou réglementés) : confrontation des ordres d’achat et de vente qui fixent les prix

- Les marchés de gré à gré : acheteur et vendeur sont en relations bilatérales via un courtier ou non

Le marché organisé obéit aux règles approuvées par l’Autorité de contrôle prudentiel et de régulation (ACPR) et par l’Autorité des marchés financiers (AMF).

Que négocie-t-on en bourse ?

La bourse est un marché qui permet de négocier des actifs financiers comme des actions, des obligations, des devises ou des fonds d’investissements. Voici une liste non exhaustive d’actifs financiers où vous pouvez placer votre argent :

- Actions : titre de propriété d’une part du capital de la société

- Obligations : titre de créance (prêt d’argent) d’une entreprise ou un État

- PEA : Plan d’Épargne en Action pour des actions européennes

- PEA-PME : PEA Petites et Moyennes Entreprises

- OPCVM : Organisme de placement collectif en valeurs mobilières (FCP, SICAV)

- Tracker ou ETF (Exchange Traded Fund) : fonds passif qui réplique un indice

- Certificat : produit qui réplique les performances de supports sous-jacents (action, panier d’actions, indice boursier, …)

- Warrants : produit qui réplique les performances de supports sous-jacents avec un effet de levier (effet multiplicateur)

- Turbos : un produit dérivé du warrant doté d’une barrière désactivante pour ne pas perdre plus que son investissement de départ

L’objectif en bourse est de réaliser une plus-value lors de la cession de titres ou d’obtenir un dividende.

Il est important de diversifier son portefeuille d’investissement pour ne pas être tributaire d’un seul marché financier. Ainsi, les pertes d’un marché pourront être compensées par les gains d’autres marchés.

|

0% de commission sur toutes les actions

|

Voir l'offre Fiche eToro |

Comment varie le prix d’un actif financier ?

Le prix d’un actif financier est déterminé par le principe de l’offre et de la demande :

- Plus la demande d’un actif augmente, plus la valeur de l’actif augmente

- Plus la demande d’un actif diminue, plus la valeur de l’actif diminue

Si l’équilibre entre l’offre et la demande est stable, la variation du prix de l’actif financier sera faible. Cet équilibre peut cependant être rompu en cas de :

- Des résultats financiers mauvais par rapport aux prévisions des investisseurs

- Une note d’un analyste financier qui conseille d’acheter ou vendre l’action de l’entreprise

- Des évènements extérieurs : crises économiques, politiques ou sanitaires

- L’évolution du prix des matières premières ou du cours des devises

- Le rachat d’une société par la société émettrice d’actions

- Les biais comportementaux : bulles financières, biais d’ancrage, comptabilité mentale…

Finalement, ce qui fait bouger les prix, c’est l’écart entre les prévisions des évènements et leur réalisation qui touche de près ou de loin l’entreprise.

Quel est l’intérêt d’investir en bourse ?

L’intérêt d’investir en bourse est d’accéder à un placement plus rémunérateur qu’un livret d’épargne réglementé par exemple. Il est cependant important de prendre en compte la fluctuation des marchés boursiers et donc le risque d’exposer son épargne à des pertes de capital. Sur le marché secondaire, la bourse permet d’acheter et de vendre des actions déjà émises. L’intérêt d’investir dans la bourse n’est pas le même selon les objectifs de rentabilité de l’investisseur :

- Compagnie d’assurance : investissement sur le long terme

- Trader : investissement sur le court terme

Ainsi, une compagnie d’assurance gardera des actions sur plusieurs années tandis qu’un trader pourra échanger un même titre au cours d’une journée.

Placer son épargne en bourse permet de soutenir les entreprises, et ainsi l’économie en créant plus de richesses à l’aide d’achat d’actions en bourse.

Financer les entreprises :

Acheter des actions en bourse revient à offrir de l’argent à une société pour en détenir une part. Vous aurez ainsi accès à une part de la richesse au travers des dividendes. L’argent récolté au travers d’actions permet à l’entreprise de se développer en investissant dans la recherche, en créant des emplois ou en achetant du matériel.

Soutenir l’économie et augmenter le PIB :

En plaçant de l’argent dans la bourse, les actionnaires créent de la richesse en soutenant l’économie, et donc apportent de la valeur ajoutée. La prise de risque des actionnaires permet ainsi d’augmenter le PIB et à l’entreprise de se développer.

L’ABC de la bourse

Pour financer leur développement, les entreprises émettent des actions. Ces actifs financiers représentent une partie du capital de l’entreprise et permettent aux actionnaires de bénéficier de droits :

- Droit de vote à l’assemblée générale proportionnel au nombre d’actions (1 action = 1 voix)

- Droit au dividende : part des bénéfices de l’entreprise versée chaque année aux actionnaires

- Droit à l’information : publication des comptes annuels de l’entreprise, communication d’information financière

- Droit sur l’actif net de la société : en cas de dépôt de bilan, les actionnaires sont remboursés après les créanciers prioritaires et ordinaires

Plus vous détiendrez d’actions, plus vous aurez de part dans le capital de la société et plus votre voix comptera à l’assemblée générale et plus vous bénéficierez de dividendes. Vous pouvez également revendre vos titres pour ainsi réaliser une plus-value. Pour cela, il suffit que le prix de cession de votre titre soit supérieur au prix d’acquisition.

Investir en bourse : comment ça marche ?

Pour investir en bourse, vous devez choisir un courtier (broker) afin de bénéficier d’une plateformes et des outils innovants de trading pour donner des ordres vous-même.

Trader vous-même nécessite du temps, des connaissances pointues et une veille active des marchés afin d’effectuer vos achats ou ventes d’actions au bon moment et ainsi pouvoir vous mesurer aux mastodontes de la finance.

Plutôt que de perdre du temps à gérer vous-même vos actions, on vous conseille plutôt de choisir la gestion pilotée afin de profiter de l’expertise d’une société de gestion.

Quels sont les principaux indices boursiers ?

Un indice boursier est déterminé à partir du cours de plusieurs actions importantes d’une place boursière. Voici les principaux indices boursiers :

- CAC 40 : Euronext Paris

- DAX : Bourse de Francfort-sur-le-Main

- FTSE : Bourse de Londres (LSE)

- Dow Jones : Bourse de New York (NYSE)

- NASDAQ : bourse de valeurs des États-Unis

- S&P 500 : indice possédé et géré par Standard & Poor’s qui couvre 80% du marché boursier américain

- Nikkei : Bourse de Tokyo

Sauf en cas de crise économique mondiale ou de pandémie, il n’y a pas de corrélation entre les différentes places boursières. Voilà pourquoi on vous conseille d’investir sur plusieurs indices afin de diversifier votre portefeuille. Un indice boursier a l’avantage de déjà apporter une diversification puisqu’il est composé de plusieurs valeurs, jusqu’à 3 000 pour le Nasdaq.

Les actions du CAC 40 :

Le CAC 40 (Cotation Assistée en Continu) représente les 40 plus grosses capitalisations boursières de la Bourse de Paris. Les 3 plus grandes capitalisations boursières du CAC40 sont :

- LVMH avec 325 milliards d’euros

- L’Oréal avec 205 milliards d’euros

- Sanofi avec 110 milliards d’euros

Les actions les plus chères par unité sont Hermès, Kering et LVMH. Euronext 100 est l’indice boursier des valeurs les plus capitalisées et les plus négociées sur Euronext. Les compositions d’Euronext 100 et du CAC 40 sont revues tous les trimestres.

Les actions du DAX :

Le DAX (Deutscher AktienindeX) représente les 30 plus grosses capitalisations boursières de la bourse de Francfort. Le DAX PR (Price) est l’équivalent allemand du CAC 40 car son calcul ne prend pas en compte le versement des dividendes contrairement au DAX TR (Total Return). Les 3 plus grandes capitalisations boursières du DAX sont :

- SAP SE avec 137 milliards d’euros

- VOLKSWAGEN AG avec 128 milliards d’euros

- LINDE PLC avec 127 milliards d’euros

Le palmarès des actions les plus chères sont Adidas, Linde et Volkswagen.

Les actions du FTSE 100 :

Le FTSE (Financial Times Stock Exchange) est l’indice boursier de la bourse de Londres. Il représente les 100 plus grandes capitalisations boursières du Royaume-Uni. Les secteurs de la finance, l’énergie et l’industrie pharmaceutique représente plus de 50% en capitalisation de l’indice boursier.Le top 3 des entreprises avec la meilleure capitalisation boursière sont :

- Astrazeneca

- Rio Tinto

- Diageo

Les actions du Dow Jones :

Le Dow Jones Industrial Average (DJIA) raccourci en Dow Jones est le plus vieil indice boursier du monde (créé en 1896). Le Dow Jones représente les 30 entreprises les plus importantes en termes de capitalisation boursière. Voici les 3 plus importantes entreprises du Dow Jones :

- Apple

- Microsoft

- Johnson & Johnson

Les actions du NASDAQ :

Le NASDAQ (National Association of Securities Dealers Automated Quotations) est le plus marché électronique d’actions du monde. Le NASDAQ-100 correspond aux 100 plus grandes entreprises non financières cotées. Cet indice est assez volatil, car il comprend plusieurs compagnies de haute technologie dont les valeurs des actions fluctuent davantage que l’économie traditionnelle. Les 3 entreprises les plus fortes en termes de capitalisation boursière sont :

- Apple

- Microsoft

- Amazon

Les 10 premières entreprises représentent 50% de l’indice NASDAQ-100.

Les actions du S&P 500 :

L’indice boursier S&P 500 (Standard & Poor’s) est basé sur les 500 plus grandes sociétés cotées sur les bourses des États-Unis : NYSE et NASDAQ. Le S&P 500 couvre 80% du marché boursier américain par sa capitalisation. Les 3 plus importantes entreprises en termes de capitalisation boursière sont :

- Apple

- Microsoft

- Amazon

20% de la capitalisation totale de l’indice S&P 500 sont représentés par les 10 premières entreprises qui ont le plus de poids. Bien entendu, on retrouve au sein du top 10 les GAFAM avec Google (via Alphabet), Apple, Facebook, Amazon et Microsoft.

Les actions du Nikkei :

Le Nikkei (Nihon Keizai Shinbun) est le principal indice de la bourse de Tokyo et représente les 225 plus grandes sociétés nippones. Le Nikkei prend en compte le cours de l’action plutôt que sa capitalisation comme le fait déjà le DAX et le CAC 40.Les 3 entreprises les plus importantes en termes de capitalisation sont :

- Toyota

- Softbank

- Sony

Dans quelles entreprises investir son argent ?

La capitalisation boursière vous permet de déterminer l’importance d’une société cotée en bourse.

Capitalisation boursière = cours de la bourse x nombre d’actions du capital social de l’entreprise

Par exemple, une entreprise qui met sur le marché 500 actions (à 10 € chacune) aura une capitalisation boursière de 5 000 €.

Attention, une action dont le prix est bas n’est pas synonyme de mauvaise santé financière de l’entreprise. Il faut aussi connaître le nombre d’action pour estimer le poids financier d’une entreprise.

Les Actions LVMH : plus grand groupe de luxe !

LVMH, le plus grand groupe de luxe au monde, a vu son action doubler depuis 2020. Elle possède notamment les [...]

Actions FDJ : cours et informations sur l’action

Créée en 1976, la Française des jeux (FDJ) est une société qui propose des jeux de tirage, des jeux de [...]

Actions Sanofi : cours, achat et vente

Sanofi est un grand nom mondial de l'industrie pharmaceutique. En 2021, l'entreprise occupe la 9ème place du top 10 mondial [...]

Actions Total : faut il acheter cette action à dividende ?

TotalEnergies est une entreprise de production et fourniture d'énergies (gaz, pétrole, électricité). La société est classée 5ème des 6 « [...]

Acheter des actions Tesla : cours, achat et vente

Tesla est un constructeur automobile de voitures électriques basé à Austin (Texas) aux États-Unis. En 2021, l'entreprise dépasse 1 000 [...]

Actions Amazon : Cours, prix, et comment acheter ?

Amazon est une entreprise américaine leader du marché de l'e-commerce et fait partie des géants du web connus sous l'acronyme [...]

Acheter des actions Apple : Cours et prix

Apple est l'une des plus grandes sociétés au monde et fait partie des géants du web et plus particulièrement des [...]

Acheter des actions Sony

Sony Group est une entreprise japonaise leader dans la vente de produits électroniques et dans le divertissement. Voici où et [...]

Classement des entreprises en fonction de leur capitalisation boursière

Toutes les entreprises ne font pas forcément partie d’un indice boursier. On classe les entreprises en fonction de leur capitalisation boursière (prix de l’action x nombre d’actions en circulation). On distingue ainsi une entreprise à capitalisation :

- Nano cap : inférieure à 50 millions de $

- Micro cap : entre 50 et 300 millions de $

- Small cap : entre 300 et 2 milliards de $

- Mid cap : entre 2 et 10 milliards de $

- Big cap : supérieure 10 millards de $

Un actif financier d’une big cap sera plus liquide qu’une Nano cap car l’actif pourra être acheté ou vendu rapidement sans que cela ait un impact sur son prix.

À L’inverse, les entreprises des nano, micro ou small caps présentent présentent des actions beaucoup moins liquides, ce qui entraine des difficultés à pouvoir les acheter ou les revendre. Il est donc plus risqué d’investir dans les entreprises Nano, micro ou small caps, mais c’est aussi là que vous profiterez des meilleures performances à court et moyen terme.

Conclusion sur la bourse

La bourse permet d’investir son épargne dans les entreprises, l’état, les collectivités locales et les institutions financières en échange de titres de propriété (actions) ou de titres de créance (obligations). Placer son argent dans la bourse n’est pas sans risque de perte en capital puisque que les cours boursiers varient tous les jours en fonction de l’offre et de la demande des marchés.

Avec un livret A à seulement 0,5% d’intérêt, investir en bourse offre de bien meilleures performances pour faire fructifier votre argent. Mais attention à bien vous former car, contrairement au livret A, le risque de perte en capital est bien réel.

Attention aux CFD (contracts for difference) proposés avec un effet de levier qui permet d’ouvrir un trade d’une taille plus importante avec un montant de capital investi plus faible. Cet instrument financier n’est pas sans danger. Son effet multiplicateur de gains est en effet à double tranchant puisqu’il multiplie aussi bien les gains que les pertes. Utilisez l’effet de levier avec sagesse car à son maximum, il multiplie les variations de marché les plus minimes. Vous ne faites alors plus du trading mais plutôt un paris qui n’est pas sans risque ! Cherchez à maîtriser rapidement les ordres Stop et Limite afin de limiter les pertes en capital en cas de retournement des marchés.